- Wie kaufe ich in der Schweiz Aktien?

- ETF’s (Exchange Traded Funds) als Alternative zum Kauf einzelner Aktien

- Courtagen, Umschichtungskosten, Ausgabeaufschläge – Was Sie bei der Anbieterwahl beachten müssen

- Müssen Gewinne aus Aktienhandel versteuert werden?

- Wie werden Kryptowährungen steuerlich behandelt?

- Jährliche Fleissarbeit: Steuererklärung

- Eine kleine Auswahl der gängigsten Börsenstrategien:

Aktien – reizvoll und riskant, voller Chancen und Träume, Aufs und Abs. Man kann spontan mit Ihnen umgehen oder aufmerksam die richtige Strategie suchen und testen.

Wer sich an Aktien wagen will, kann sich auch für Mischfonds entscheiden. Diese beinhalten beide Anlageformen und minimieren das Risiko auf ein akzeptables Mass. Hat Sie das Aktienfieber vollends gepackt, sollten Sie sich vorab mit Börsenstrategien, Kosten und alternativen Geldanlagen beschäftigen.

Wir helfen Ihnen mit vielen Tipps und Informationen, sich in das Thema sukzessive einzudenken. Diese ersetzen jedoch keinesfalls eine qualifizierte Anlageberatung oder ein Gespräch mit einem erfahrenen Steuerberater. Wer passiv sein Erspartes langfristig vermehren will, für den eignet sich häufig die einfache und staatlich geförderte Investmentmöglichkeit der dritten Säule, hierbei lassen sich deutlich weniger Fehler begehen als beim eigenen Investieren in Aktien oder Fonds.

Wie kaufe ich in der Schweiz Aktien?

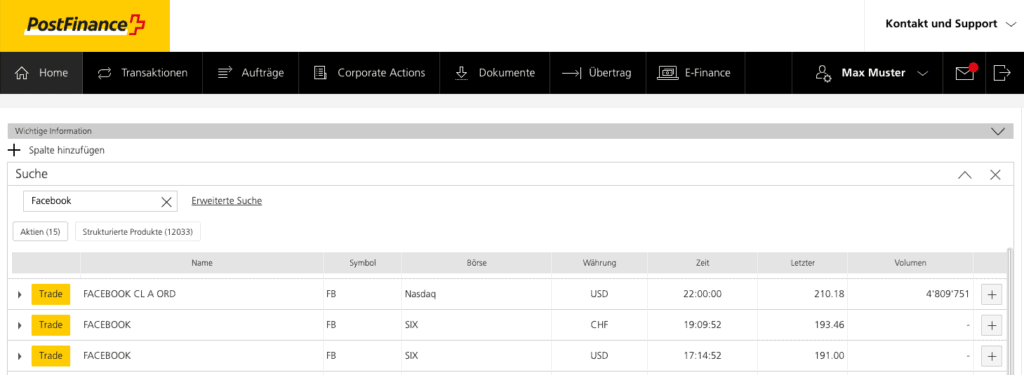

Um Aktien oder andere Wertpapiere zu kaufen, müssen Sie sich zuerst einem Anbieter anmelden. Bei diesem eröffnen Sie ein Konto, was meist ein paar Tage dauern kann, z.B. weil Ihre Identität überprüft werden muss.

Die meisten schweizer Hausbanken bieten übrigens auch die Möglichkeit ein Depot zu verwalten, jedoch ist Vorsicht geboten bei den Gebühren (mehr hierzu später). Diese sind meist deutlich besser bei Spezialisierten Anbietern. Dafür ist aber häufig die Anmeldung unkompliziert, weil Ihre Bank bereits Unterlagen von Ihnen hat.

Sobald Ihr Zugang eingerichtet ist, müssen Sie natürlich noch Geld in Ihr Konto einzahlen. Danach können Sie im Prinzip schon beginnen, Ihr erstes Wertpapier zu suchen und zu kaufen:

Wenn Sie die Aktie gefunden haben, plazieren Sie einen Auftrag, bei dem Sie definieren können, für welchen Preis Sie die Aktie kaufen. Dieser Auftrag hat ausserdem eine Laufzeit. Wenn es innerhalb Ihrer Laufzeit Verkäufer gibt, die zu Ihrem Preis verkaufen möchten, so wird die Aktie erworben. Daher kann es z.B. auch vorkommen, dass nur ein Teil Ihres Auftrags erfüllt wird (es werden z.B. nur 5 statt 10 Aktien gekauft).

ETF’s (Exchange Traded Funds) als Alternative zum Kauf einzelner Aktien

Ein Exchange Traded Fund, kurz ETF, ist ein Fond, dessen Zusammensetzung sich an einem Index orientiert und diesen nachbildet. In der Regel sind es passive Fonds, die nicht aktiv gemanagt werden. Sie sind so strukturiert, dass sie analog einem Index ausgestattet und gewichtet werden. Sie werden dann nur noch gehandelt, wenn sich die Zusammensetzung ändert. Das passiert, wenn beispielsweise ein Unternehmen aus dem Index genommen wird oder in den Index aufsteigt.

Bei ETFs entfällt hier die Managementgebühr, der Fond passt sich automatisch der neuen Indexstruktur an. Das sähe bei einzelnen Aktienpaketen ganz anders aus. Hier kostet jede Order ihre Transaktionsgebühr. Bei Indexfonds entstehen Kosten für das notwendige Depot und die Transaktion, Börsengebühren sowie eine Verwaltungsgebühr, die in der Regel 0,1 bis 1 % beträgt. Ein Ausgabeaufschlag entfällt. Passive Indexfonds sind somit im Handling und in den Verwaltungsgebühren günstiger als Einzelaktien. Aufgrund der geringen Kosten kann sich auch ihre Performance sehen lassen.

ETFs stellen eine komfortable und empfehlenswerte Alternative für alle dar, die weder ständig ihren Index beobachten wollen, noch sich über saftige Gebühren ärgern möchten. Sie sind besonders effizient, verständlich und flexibel.

Courtagen, Umschichtungskosten, Ausgabeaufschläge – Was Sie bei der Anbieterwahl beachten müssen

So erfolgreich manche Aktien auch sein mögen, die Rendite hängt nicht alleine vom Wertpapier und dem ausgebenden Unternehmen ab. Hier einige Tipps:

- Massgeblich sind die depotführende Bank oder der Zwischenhändler (Broker), denn sie können hohe Gebühren und Provisionen verschlingen. Suchen Sie sich daher günstige Banken/Broker, die zu Ihren Zielen passen. Entscheiden Sie dabei auch, welche Art von Wertpapieren und wie oft sie handeln wollen. Zudem beeinflussen die bevorzugten Handelsplätze die entstehenden Kosten.

- Falls Sie Ihre Order lieber telefonisch als online abgeben, sollte Ihr bevorzugter Handelspartner über einen gut funktionierenden Telefonservice und geeignete Handelszeiten verfügen. Das gilt ebenso für den Fall, dass Sie sich beraten lassen möchten. Diesen Service bietet längst nicht jede Bank oder jeder Broker an. Eine (qualifizierte) Beratung ist zudem meist nicht kostenlos zu haben.

- Die Transaktionskosten, Courtagen, richten sich nach dem Handelsplatz, der Art des Wertpapieres und der Grössenordnung. Je höher das Volumen, desto höher die Kosten. Da können bei grossen Transaktionen schon mal Gebühren von 500 Franken oder mehr anfallen. Reizvoll sind daher Flat-Fees, die mit einer Pauschale abgegolten werden. Wer viel handelt, sollte seinen Fokus auf solch günstige Angebote richten.

- Dazu kommen Depotgebühren, die für Verwaltung und Verwahrung der Wertpapiere anfallen. Hier gilt es wachsam zu sein, denn von der überschaubaren monatlichen oder jährlichen Pauschale bis zum Postenentgelt für jedes einzelne Aktienpaket ist alles möglich. Damit zahlt gerade der Kleinanleger mit vielen kleinen Orders deutlich mehr. Vor allem die klassischen Banken schneiden im Vergleich meist weniger vorteilhaft ab. Jedoch bieten auch sie zunehmend günstige Pakete, die man prüfen sollte.

- In der Schweiz fällt zudem die Eidgenössische Umsatzabgabe, Stempelsteuer genannt, ins Gewicht. Sie beträgt 1,5 ‰ des Transaktionswertes für inländische und 3,0 ‰ für ausländische Wertpapiere (Stand 05.2019). Die Abgabepflicht obliegt dem inländischen Effektenhändler, der die Gebühren meist an den Anleger weiterreicht.

- Bei Wertpapiergeschäften in Fremdwährung fallen zusätzlich Kosten für Devisengeschäfte an. Auch diese können hoch ausfallen.

Vergleichen und informieren lohnt sich daher in jedem Fall, beispielsweise bei:

- www.strateo.ch

- www.migrosbank.ch

- www.cash.ch

- www.swissquote.ch

- www.postfinance.ch

- www.cornertrader.ch

- www.home.saxo

- www.selma.io

Wem neben der Rendite auch Nachhaltigkeit wichtig ist sollte sich ausserdem yova anschauen. Das schweizer Startup macht es extrem einfach in Themen zu investieren, die einem wichtig sind.

Es gibt noch zahlreiche weitere Anbieter, vor allem im Ausland, zudem bietet fast jede Bank in der Schweiz die Möglichkeit ein Depot zu eröffnen.

Wichtig ist aber, dass Sie ungefähr einschätzen wie viele Trades sie pro Jahr durchführen und dann ausrechnen, welcher Anbieter für Sie am günstigsten ist. Es gibt natürlich auch Vergleichsportale, die Ihnen diese Arbeit erleichtern, allerdings listen diese auch immer nur diejenigen Anbieter, die Vermittlungsprovisionen bezahlen.

Wer hier im Vorfeld etwas Zeit in die Recherche investiert wird langfristig einiges an Gebühren sparen.

Müssen Gewinne aus Aktienhandel versteuert werden?

Selbst der zweiflerischste Neu-Aktionär bekommt leuchtende Augen, wenn die Sprache auf Steuern kommt. Denn während sonst jedem ein Stossseufzer entweicht, der auch nur an Steuerämter denkt, ist die Reaktion in Sachen Aktien ganz anders. Denn in der Schweiz fallen Steuern auf ausgeschüttete oder thesaurierte Kapitalgewinne aus beweglichem Privatvermögen schlicht nicht an (§ 31 Abs. 1i StG). Kapitalverluste werden im Gegenzug steuerlich ebenfalls nicht berücksichtigt.

In- und ausländische Wertschriften unterliegen dennoch der Vermögenssteuer, denn die daraus erzielten Erträge sind steuerpflichtig. Auch Dividendenzahlungen, Bezugsrechte bei Kapitalerhöhungen und Gratisaktien sind steuerbar. Eine Ausnahme bilden Dividendenzahlungen aus Kapitalreserven, die steuerfrei sind.

Ob Sie überhaupt als Privatanleger oder als gewerbsmässiger Trader gelten, ist nicht ganz so einfach zu definieren. Wer seinen Lebensunterhalt überwiegend mit Aktienhandel bestreitet oder zumindest mit hohen Summen handelt und entsprechende Gewinne einstreicht, wird von Steuerämtern schnell in die gewerbsmässige Ecke gestellt. Aber auch andere Kriterien beeinflussen diese Einstufung, beispielsweise die Dauer des Aktienbesitzes. Wird ein Aktienpaket gekauft und kurze Zeit später wieder verkauft, deutet dies auf eine reine Gewinnabsicht hin. Letztlich spielen die Steuerämter ihren Ermessensspielraum aus und entscheiden über diese Frage individuell.

Wie werden Kryptowährungen steuerlich behandelt?

Auch bei den Steuerämtern ist die moderne Zahlungswelt mit Bitcoin (BTC), Cardano (ADA) oder Ripple (XRP) sowie weiteren Kryptowährungen, die mit Bitcoin vergleichbar sind, angekommen. Dabei gelten diese Währungen nicht als Wertpapiere, sondern als „Recheneinheit, Wertaufbewahrungs- und Zahlungsmittel“, wie beispielsweise im Merkblatt des Kantons Luzern erläutert wird. Der Besitz von Einheiten in Kryptowährungen wird von den Steuerämtern mit dem Besitz von Bargeld oder Edelmetallen gleichgestellt.

Guthaben aus diesen Kryptowährungen gelten als steuerpflichtiges Vermögen (§ 43 Abs. 1 StG), auf die Vermögenssteuer entfällt. Einkommenssteuerrechtlich sind Kapitalgewinne aus beweglichem Privatvermögen jedoch steuerfrei (§ 31 Abs. 1i StG). Das betrifft auch Gewinne durch Kursanstiege. Kursverluste bleiben ebenfalls unberücksichtigt.

Auch hier gilt, wer seinen Lebensunterhalt zu grossen Teilen oder mehrheitlich aus dem Handel bestreitet, kann als gewerbsmässiger Händler eingestuft werden. Dann werden seine Gewinne aus dem Handel mit Kryptowährungen als selbstständiges Erwerbseinkommen eingestuft und versteuert. Auch das Mining (Schürfen) und die Vereinnahmung von Kryptowährungen, beispielsweise als Lohnersatzleistung, stellen steuerpflichtige Einkommen dar.

Den Nachweis über die Höhe seiner Kryptowährungen kann der Eigentümer mit einem Ausdruck der Jahresendbestände des Wallets erbringen. Sie sind zudem im Wertschriften- und Guthabenverzeichnis aufzuführen. Um das Vermögen an Kryptowährungen zu ermitteln, publiziert die Eidg. Steuerverwaltung einen durchschnittlichen Jahresendsteuerkurs für Bitcoin. Wird ein entsprechender Kurs nicht ausgegeben, kann der Kaufpreis beziehungsweise der Jahresschlusskurs einer gängigen Börse herangezogen werden.

Jährliche Fleissarbeit: Steuererklärung

Auch an Aktionären geht die Steuererklärung nicht vorbei. Die Steuerämter erwarten eine Auflistung aller im Besitz befindlichen Aktien und Fonds mit Valorennummer, Kaufdatum und Wert zum 31.12. des Steuerjahres. Dazu kommen Aktienpakete, die unterjährig bereits abgestossen wurden. Diese Meldepflicht betrifft kotierte wie nicht-kotierte Aktien. Hilfestellung dazu bieten die Depotunterlagen mit Auflistung der getätigten Aktienkäufe und -verkäufe, die der Depotinhaber von seiner Bank zu Beginn des Folgejahres erhält.

Ebenfalls angegeben werden müssen Dividenden, sofern es sich nicht um Dividendenzahlungen aus Kapitalreserven handelt. Abgezogene Verrechnungssteuer kann sich der Steuerpflichtige über die Steuererklärung zurückholen. Sie ist daher ebenfalls anzugeben. Bei der elektronisch ausgefüllten Steuererklärung wird die Verrechnungssteuer automatisch ausgerechnet und angezeigt.

Wer ausländische Aktien in seinem Depot hat, kommt ebenfalls nicht umhin, sich mit seiner Steuererklärung zu beschäftigen. Denn hier kommt neben der inländischen Vermögenssteuer eine weitere Steuerart zum Tragen: die Quellensteuer des jeweiligen Herkunftslandes auf Zins- und Dividendenzahlungen. Zunächst sind auch ausländische Aktien und die zugehörigen Dividenden vollständig in der Steuererklärung aufzuführen. Quellensteuer, die viele Länder erheben, kann—je nach Abkommen mit dem jeweiligen Land—zurückgefordert werden. Dazu gibt es entsprechende Formulare, die der Steuererklärung entweder beiliegen oder angefordert werden können.

Dennoch ist die Quellensteuerrückerstattung meist eine mühselige Angelegenheit und lohnt sich nur bei entsprechendem Rückerstattungsanspruch. Am einfachsten ist der Vorgang bei Ländern, mit denen ein Doppelbesteuerungsabkommen besteht. Hier kann ein Teil des Betrages direkt von der schweizerischen Einkommenssteuer abgezogen werden.

Wer zwar mit dividendenstarken Aktien aus dem Ausland liebäugelt, sich das mühevolle Prozedere jedoch ersparen möchte, kann auf Aktien aus Ländern ohne Quellensteuer ausweichen, zum Beispiel Grossbritannien. Eine vollständige Liste der Länder nach Quellensteuer findet sich auf admin.ch.

Weitere offizielle Quellen:

- https://www.ch.ch/de/besteuerung-wertschriften-versicherungen/

- https://www.estv.admin.ch/estv/de/home/verrechnungssteuer/verrechnungssteuer/fachinformationen/verrechnungssteuer.html

- https://www.estv.admin.ch/estv/de/home/verrechnungssteuer/stempelabgaben/fachinformationen/stempelabgaben/umsatzabgabe.html

Eine kleine Auswahl der gängigsten Börsenstrategien:

Buy and Hold

Sie ist die klassische Variante, die viele erfolgreiche Börsianer propagieren. Buy and Hold sitzt alle Aufs und Abs im Börsengeschehen aus. Mit der langfristigen Anlage übergehen Aktionäre Kursschwankungen und vermeiden überbordende Gebührenbelastungen. Da die Märkte unberechenbarer als früher sind, empfiehlt sich die Buy and Hold-Langzeitstrategie nur für einen Teil der Aktien.

Wisdom of the Crowd—die Klugheit der Masse

Während früher klingende Namen der Börsenszene wie Warren Buffet als Anlegervorbild dienten, ist es heute Lieschen Müller und Fritzchen Klein. Also Menschen, „wie Du und ich“, die mit ihren veröffentlichten Depots Menschen anziehen. Im Rahmen von Investoren-Netzwerken und Sozialen Medien werden ihre Strategien und Depots veröffentlicht, beurteilt und nachgeahmt oder verworfen. Schon die Tatsache, dass jedermann ein erfolgreiches Depot entwickeln kann, ist besonders reizvoll daran.

Aktien im Jahres- oder Mehrjahres-Hoch

Wenn der Aktienmarkt vor sich hin dümpelt und die Börse im Halbschlaf zu sein scheint, leuchten Aktien auf Jahreshoch wie die Warnleuchte eines Leuchtturms. Sie ziehen Anleger magisch an, denn Fachleute gehen davon aus, dass ein Papier auf seinem 52-Wochen-Hoch begehrenswert und einen Kauf wert ist. Das gleiche gilt für Aktien auf ihrem Mehrjahreshoch. Wenn dann noch die operativen Ergebnisse und geschäftspolitischen Ziele des Unternehmens überzeugen, erscheint ein weiterer Kursanstieg nur konsequent. Halten Sie daher Ausschau nach Aktien auf einem Jahres- oder Mehrjahreshoch.

Wintereffekt und Jahresendrallye

Studien belegen, dass das durchschnittlich bessere Halbjahr an der Börse ab November bis April/Mai geht. In dieser Zeit werden intensiv positiv wirkende Aktien gekauft und schwächere Titel abgestossen. Häufig ist dieser Effekt so stark, dass zum Jahresende eine regelrechte Rallye stattfindet. Wer daher ab Halloween die richtigen Aktien im Portfolio hat, kann sich häufig über satte Gewinne und über den sogenannten Halloween-Effekt freuen.

Sell in May and go away

Das Gegenstück zum Halloween-Effekt ist der Ratschlag „Sell in May and go away“, der darauf basiert, dass im Mai das schwächere Börsenhalbjahr beginnt. Eine Tendenz, die oft nachgewiesen wurde, aber nicht immer passt. Vielmehr zeigen die neuesten Untersuchungen häufig eine Schwäche im Sommer. Daher empfiehlt es sich, hier genau hinzuschauen und womöglich den Verkaufsimpuls vom Mai etwas weiter in die Sommermonate zu schieben.

Hin und Her macht Taschen leer – Ständiges Kaufen und Verkaufen ist teuer!

Wer sich nach den Börsenweisheiten richtet, kann reichlich Erfahrungswerte nutzen. Jedoch kostet das heitere Raus und Rein nicht nur Nerven, sondern auch Gebühren und Provisionen. Diese können die beste Rendite zunichtemachen. Erkundigen Sie sich daher vorher genau, was Sie Order und Depot kosten. Suchen Sie sich den günstigsten Handelsplatz aus und kalkulieren Sie, ob sich ein Kauf oder Verkauf tatsächlich lohnt. Die Wertentwicklung eines Portfolios hängt schliesslich nie nur von einem Papier ab. Vielmehr ist die Zusammensetzung des Portfolios massgeblich—und oft auch die Haltedauer.

Dass sich die Mühe auszahlt, zeigt eine Untersuchung über die Tradingerfolge von Mann und Frau. Im Ergebnis sind Frauen weniger risikobereit, entscheiden eher defensiv und erweisen sich als geduldiger bei der Geldanlage. Ein Umstand, der sich überdurchschnittlich oft mit einer höheren Kapitalrendite auszahlt.

Wer sich nicht aktiv mit Umschichtungen und Gebühren belasten will, kann als Alternative einen ETF wählen. Dessen Vorteile überzeugen Börsenunerfahrene und Profis gleichermassen.